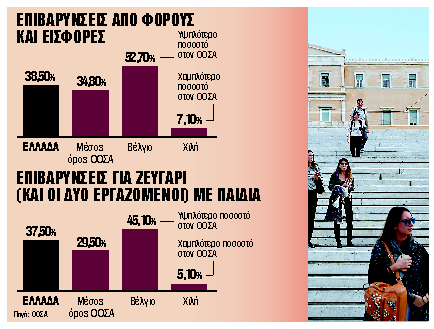

Φόροι και ασφαλιστικές εισφορές «τρώνε» το 38,5% του μισθού των εργαζομένων χωρίς παιδιά στην Ελλάδα, όταν ο μέσος όρος στις 38 χώρες του ΟΟΣΑ είναι 34,8%. Το βάρος προέρχεται κυρίως από τις ασφαλιστικές εισφορές εργαζομένου και εργοδότη που φτάνουν στο 11,3% και στο 18,2% αντίστοιχα, ενώ μόνο στο 8,9% υπολογίζεται η επιβάρυνση από τη φορολογία εισοδήματος, έναντι 13,3% που είναι ο μέσος όρος του ΟΟΣΑ. Η συνολική επιβάρυνση στη χώρα μας για τις οικογένειες με παιδιά στις οποίες εργάζονται και οι δύο γονείς είναι η 7η υψηλότερη στις χώρες του ΟΟΣΑ, καθώς ανέρχεται στο 37,5% έναντι 29,5% του μέσου όρου των χωρών του ΟΟΣΑ.

Το 2023 η «φορολογική σφήνα» (tax wedge) – όπως ονομάζει ο ΟΟΣΑ τη συνολική επιβάρυνση – περιλαμβάνει τον φόρο εισοδήματος και τις εισφορές του εργαζομένου και του εργοδότη μείον τις φορολογικές απαλλαγές ή τα επιδόματα. Το περασμένο έτος αυξήθηκε σε 23 από τις 38 χώρες του ΟΟΣΑ, μειώθηκε σε 13 και παρέμεινε η ίδια σε δύο. Στη χώρα μας η φορολογική σφήνα αυξήθηκε στο 38,5% από 38% το 2022 και είναι η δεύτερη αύξηση που καταγράφεται μετά το 2021, όταν είχε μειωθεί στο 37,4% από 40,4% το 2019.

Η χώρα μας είχε πέρυσι τη 18η υψηλότερη «φορολογική σφήνα» στις χώρες του ΟΟΣΑ, μία θέση υψηλότερα από το 2022. Ο φόρος εισοδήματος και οι ασφαλιστικές εισφορές του εργοδότη αποτελούν το 71% της συνολικής επιβάρυνσης, σε σχέση με το 77% που είναι ο μέσος όρος στον ΟΟΣΑ.

Η επιβάρυνση των ζευγαριών

Για ένα ζευγάρι με δύο παιδιά, όπου εργάζεται ο ένας μόνο σύζυγος με μέσο μισθό, η φορολογική σφήνα ήταν ελαφρά μικρότερη, στο 37,1%, σε σχέση με τον εργαζόμενο χωρίς παιδιά, σημειώνοντας αύξηση 0,73 ποσοστιαίες μονάδες από το 2022. Στις χώρες του ΟΟΣΑ, η μέση επιβάρυνση για ένα αντίστοιχο ζευγάρι ήταν πολύ χαμηλότερη, στο 25,7%.

Για ένα ζευγάρι με δύο παιδιά, όπου ο ένας σύζυγος πληρώνεται με τον μέσο μισθό και ο άλλος με το 67% του μέσου μισθού, η φορολογική σφήνα αντιστοιχούσε στο 37,5% έναντι 29,5% στον ΟΟΣΑ, σημειώνοντας αύξηση κατά 0,59 της ποσοστιαίας μονάδας σε σχέση με το 2022.

To 2023 η αύξηση της συνολικής επιβάρυνσης ξεπέρασε τη μία ποσοστιαία μονάδα στην Αυστραλία (2,14 ποσοστιαίες μονάδες), λόγω της αύξησης των ονομαστικών αποδοχών και της κατάργησης της φορολογικής ελάφρυνσης, και στο Λουξεμβούργο (1,39 ποσοστιαίες μονάδες), επίσης λόγω των υψηλότερων ονομαστικών αποδοχών. Οι μειώσεις στη φορολογική σφήνα για τον άγαμο εργαζόμενο που κερδίζει τον μέσο μισθό ήταν χαμηλότερες από μία ποσοστιαία μονάδα, κυμαινόμενες από -0,01 ποσοστιαίες μονάδες στον Καναδά έως -0,98 ποσοστιαίες μονάδες στο Μεξικό.