Η Goldman Sachs εκτιμά ότιη διόρθωση δεν έχει ολοκληρώσει τον κύκλο της, αλλά συνεχίζει να αναμένει ότι θα αποφευχθεί η bear market.

Πριν μερικές εβδομάδες, η αμερικάνικη τράπεζα επισήμανε σε έκθεσή της τον κίνδυνο διόρθωσης των αγορών εντός του καλοκαιριού λόγω των υψηλών αποτιμήσεων, των αυξημένων προσδοκιών για τα κέρδη του β’ τριμήνου και της ευάλωτης συγκέντρωσης της αγοράς.Την ίδια στιγμή, οι επενδυτές ήταν όλο και πιο εφησυχασμένοι, ερμηνεύοντας τα “κακά νέα ως καλά νέα”. Παρόλο που οι δείκτες της για τις μακροοικονομικές εκπλήξεις επιδεινώθηκαν, οι επενδυτές παρηγορήθηκαν από το ενδεχόμενο μείωσης των επιτοκίων εάν κριθεί απαραίτητο και από την ισχυρή κερδοφορία των εταιρειών που σχετίζονται με την τεχνητή νοημοσύνη για να αντισταθμίσουν την υποτονική ανάπτυξη αλλού.

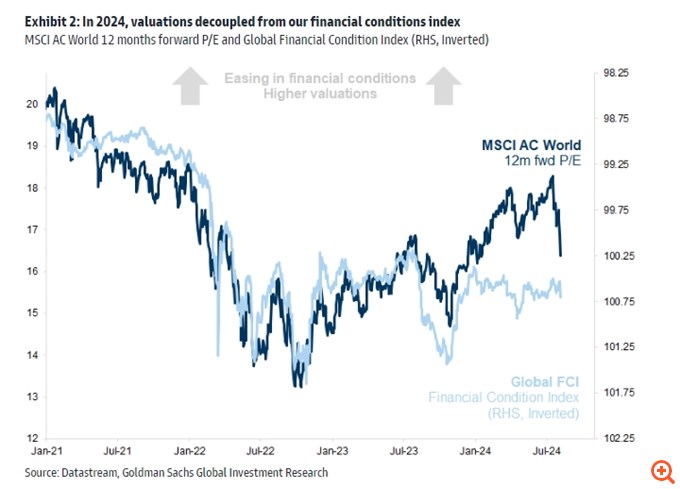

Η διόρθωση ήρθε μετά από μία από τις μεγαλύτερες περιόδους χωρίς πτώση μεγαλύτερης του 5% τα τελευταία 20 χρόνια, και ενώ οι παγκόσμιες μετοχές είχαν ενισχυθεί κατά σχεδόν ένα τρίτο από το κατώτερο επίπεδο του Οκτωβρίου 2023. Το μεγαλύτερο μέρος του ράλι της αγοράς των μετοχών από τις αρχές του φετινού έτους οδηγήθηκε από υψηλότερες αποτιμήσεις. Συνήθως, ωστόσο, αυτό συμβαίνει παράλληλα με πιο χαλαρές χρηματοοικονομικές συνθήκες, αλλά τους τελευταίους μήνες οι αποτιμήσεις αυξήθηκαν χωρίς χαλαρότερες οικονομικές συνθήκες, υποδεικνύοντας και πάλι τον αυξανόμενο εφησυχασμό, όπως σημειώνει η Goldman.

Τα ακριβή ερεθίσματα του sell-off δεν μπορούν να εξηγηθούν από ένα μόνο συμβάν, αλλά από πολλούς σχετικούς παράγοντες, τονίζει. Από μακροοικονομική άποψη, υπάρχουν ενδείξεις ασθενέστερης αναπτυξιακής δυναμικής, ιδιαίτερα σε όλη την Ευρώπη και την Κίνα, εδώ και αρκετό καιρό. Αλλά ήταν τα στοιχεία για την απασχόληση στις ΗΠΑ τον Ιούλιο που εστίασαν την προσοχή στους κινδύνους για την ανάπτυξη στις ΗΠΑ, με το ποσοστό ανεργίας να αυξάνεται στο 4,3% και τους φόβους ότι η Fed και άλλες κεντρικές τράπεζες, μπορεί να έχουν καθυστερήσει να μειώσουν τα επιτόκια.

Συνεπώς, τονίζει η Goldman, ηαγορά ερμηνεύει τώρα τις “κακές ειδήσεις ως κακές ειδήσεις” και, παρά τις πιο επιθετικές προσδοκίες μείωσης επιτοκίων που τώρα τιμολογούνται, οι τελευταίες δεν επαρκούν ακόμη για να αντισταθμίσουν την ανησυχία ότι η ανάπτυξη χάνει δυναμική ταχύτερα απ’ ό,τι αναμενόταν, με αποτέλεσμα μια απότομη υποαπόδοση των κυκλικών έναντι των αμυντικών μετοχών

Αυτές οι ανησυχίες έχουν επιδεινωθεί από μια χαλάρωση των carry trades, εξηγεί η Goldman. Μια άνοδος 10% του γεν έναντι του δολαρίου τις τελευταίες δύο εβδομάδες, υποστηριζόμενη από την άνοδο των ιαπωνικών επιτοκίων, προκάλεσε κατάρρευση των ιαπωνικών μετοχών, οι οποίες είναι πολύ ευαίσθητες στο γεν και στην παγκόσμια ανάπτυξη. Ανησυχίες προκαλούν επίσης και οι υψηλές προσδοκίες για την κερδοφορία β’ τριμήνου των εταιρειών, ιδιαίτερα στον τεχνολογικό χώρο των ΗΠΑ, όπου η συναίνεση ανέμενε αύξηση κερδών κατά 30% ετησίως. Αν και τα συνολικά αποτελέσματα μέχρι στιγμής δεν ήταν άσχημα, όσες εταιρείες απέτυχαν να ανταποκριθούν στις προσδοκίες “τιμωρήθηκαν” από την αγορά. Αυτό ισχύει τόσο στον κλάδο της κατανάλωσης όσο και στον τεχνολογικό και έχει οξύνει την εστίαση στην πιθανότητα οι κορυφαίες μετοχές τεχνολογίας να μην είναι σε θέση να επιτύχουν επαρκή απόδοση του κεφαλαίου από τις επενδύσεις τους στην τεχνητή νοημοσύνη (λίγο σαν τις εταιρείες τηλεπικοινωνιών στα τέλη της δεκαετίας του 1990).

Όπως συμβαίνει με τις περισσότερες βίαιες διορθώσεις, υπήρξε μια αντιστροφή των μετοχών-ηγετών της αγοράς, εάν rotation, το οποίο βοήθησε να μειωθούν οι υπερβολικές τοποθετήσεις. Οι κλάδοι και οι αγορές που ήταν ηγέτες από τις αρχές του έτους μέχρι σήμερα έμειναν πίσω, και το αντίστροφο. ![][p](https://www.capital.gr/Content/ImagesDatabase/7f/7f9e86a170da461ab57d355826eff7eb.jpg?v=1&maxwidth=680&&watermark=magnify)

Πάντως, όπως προσθέτει η Goldman, αυτή η απότομη αντιστροφή δεν είναι μόνο αντανάκλαση “τεχνικών” παραγόντων και θέσεων των επενδυτών. Είναι επίσης μια αντανάκλαση των μεταβαλλόμενων θεμελιωδών μεγεθών που μπορεί κάλλιστα να λειτουργήσουν για μεγαλύτερο χρονικό διάστημα καθώς ανασυγκροτούνται τα ασφάλιστρα κινδύνου. Οι περισσότεροι κλάδοι απέδωσαν σύμφωνα με τις αλλαγές στις εκτιμήσεις για τα κέρδη ανά μετοχή (EPS) τον τελευταίο μήνα.

Έχει ολοκληρωθεί η διόρθωση;Σε αυτή τη φάση μάλλον όχι, τονίζει η Goldman. Οι αποτιμήσεις έχουν μειωθεί αλλά παραμένουν υψηλές, ιδιαίτερα στις ΗΠΑ. Ακόμη και με τις χθεσινές κινήσεις (5 Αυγούστου), η παγκόσμια αγορά μετοχών σημειώνει άνοδο 20% από τα χαμηλά του περασμένου Οκτωβρίου και ο Nasdaq καταγράφει κέρδη 8% φέτος. Το τρέχον P/E για τον S&P 500 εξακολουθεί να είναι πάνω από 20x. Οι αποτιμήσεις έχουν συμπιεστεί με το ξεπούλημα, αλλά και πάλι μέτρια σε σύγκριση με την ιστορία. Ο δείκτης MSCI AC World έχει δει το P/E να μειώνεται κατά μόλις δύο μονάδες, από 18,5x σε 16,5x.

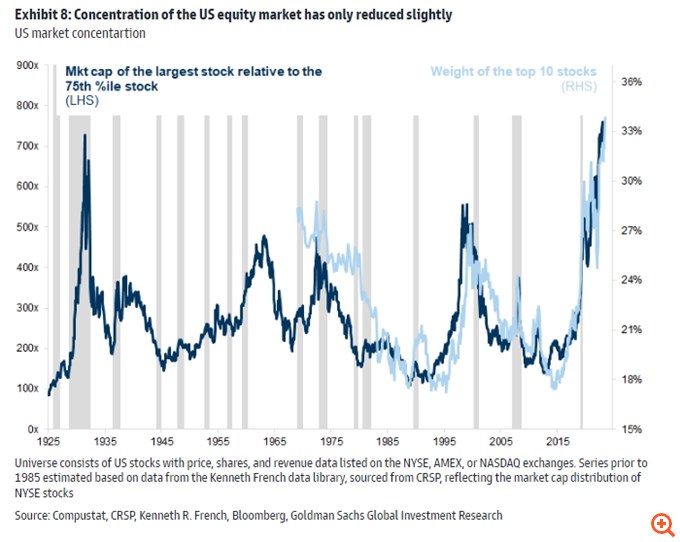

Σε ένα σενάριο ύφεσης, οι αναλυτές της Goldman εκτιμούν ότι το P/E θα μπορούσε να πέσει περίπου στο 18x με τον S&P 500 να υποχωρεί στις 4.800 μονάδες. Επιπλέον, η συγκέντρωση της αγοράς μετοχών των ΗΠΑ έχει μειωθεί μόνο ελαφρά κατά τη διάρκεια του sell-off υποδηλώνοντας ότι οι κίνδυνοι συγκέντρωσης παραμένουν αυξημένοι.

Ενώ η πρόσφατη διόρθωση απομάκρυνε τον θεμελιώδη δείκτη Bull/Bear από τα υψηλότερα επίπεδά του στις αρχές Ιουλίου, παραμένει σε υψηλά επίπεδα. Αυτός ο δείκτης περιλαμβάνει έξι θεμελιώδεις παράγοντες που, όταν όλοι μαζί βρίσκονται στα άκρα, τείνουν να αυξάνουν τους κινδύνους μιας bear market ή μιας περιόδου χαμηλών αποδόσεων. Η υψηλή αποτίμηση και η άνοδος της ανεργίας στις ΗΠΑ από ένα χαμηλό επίπεδο είναι δύο από τα στοιχεία που είναι πιο “τεντωμένα” και υποδηλώνουν ότι δεν έχουμε ξεφύγει ακόμα από το κίνδυνο.

Θα μπορούσε αυτό να μετατραπεί σε bear market; Αυτό, κατά την άποψη της G.S., παραμένει απίθανο. Τελικά, οι περισσότερες bear markets είναι συνάρτηση φόβων ύφεσης, καθώς οι οικονομικές επιβραδύνσεις είναι αυτές που οδηγούν σε πτώση της κερδοφορίας των εταιρειών. Ενώ οι οικονομολόγοι της αύξησαν την πιθανότητα ύφεσης τους επόμενους 12 μήνες κατά 10 μονάδες βάσης στο 25%, η ύφεση παραμένει ένας κίνδυνος και όχι πιθανό αποτέλεσμα και τα χθεσινά στοιχεία του δείκτη ISM των υπηρεσιών ήταν ισχυρά (51,4 έναντι 51 που αναμενόταν και 48,8 πριν) υποδηλώνοντας ότι μια ευρεία η ύφεση δεν είναι επικείμενη.

Και σε κάθε περίπτωση, τονίζει η Goldman, υπάρχει άφθονο περιθώριο πτώσης των επιτοκίων για να αμβλυνθεί μια συνεχιζόμενη περίοδος οικονομικής αδυναμίας και οι κεντρικές τράπεζες δεν περιορίζονται πλέον από τον φόβο του υψηλού πληθωρισμού. Πολύ σημαντική ποσότητα μετρητών έχει συσσωρευτεί που μπορεί να αξιοποιηθεί σε τοποθετήσεις στις χαμηλότερες πλέον τιμές των μετοχών. Επιπλέον, οι συστημικοί κίνδυνοι παραμένουν ελεγχόμενοι δεδομένου ότι οι ισολογισμοί των επιχειρήσεων και των τραπεζών παραμένουν υγιείς και μπορούν να απορροφήσουν τον αντίκτυπο της ασθενέστερης ανάπτυξης καλύτερα από ό,τι σε πολλές άλλες περιόδους αδυναμίας της οικονομίας.

Ωστόσο, όπως καταλήγει η Goldman, κατά το υπόλοιπο του καλοκαιριού και μέχρι να φτάσουμε σε επίπεδα αποτίμησης και διάθεσης για ρίσκο που συνεπάγονται πιο θετικό προφίλ κινδύνου-ανταμοιβής, η ίδια παραμένει σε αμυντική στάση. Οι αυξανόμενες εντάσεις στη Μέση Ανατολή και οι αβεβαιότητες σχετικά με το αποτέλεσμα και τον αντίκτυπο των αμερικανικών εκλογών είναι πιθανό να αυξήσουν την αστάθεια κατά τη διάρκεια του καλοκαιριού, ακόμη και αν δεν υπάρξει ύφεση.

Πηγή: philenews.com