Table of Contents

Το 2025 οιπαγκόσμιες αγορές μετοχών θα αντιμετωπίσουν ένα ρευστό σκηνικό με πολλά διασταυρούμενα ρεύματα να βρίσκονται το προσκήνιο, όπως επισημαίνει η JP Morgan στη σημερινή της έκθεση για τις επενδυτικές προοπτικές του νέου έτους.

Το κεντρικό θέμα των μετοχών για το επόμενο έτος, όπως τονίζει, είναι η υψηλότερη διασπορά σε τίτλους, κλάδους, χώρες και θέματα. Η υψηλότερη διασπορά θα βελτιώσει τις ευκαιρίες για τους επενδυτές και θα παρέχει ένα πιο υγιές σκηνικό για τον κλάδο της ενεργού διαχείρισης μετά από διαδοχικά τρίμηνα ρεκόρ όπου οι θέσεις των επενδυτών ήταν περιορισμένες σε λίγες και συγκεκριμένες μόνο μετοχές.

Ηαποσύνδεση των στάσεων των κεντρικών τραπεζών διεθνώς, η άνιση πρόοδος αποπληθωρισμού και η τεχνολογική καινοτομία θα συνεχίσουν να οδηγούν τις αποκλίσεις μεταξύ των επιχειρηματικών κύκλων παγκοσμίως.

Επιπλέον, όπως προσθέτει η JPM, η αυξημένη γεωπολιτική αβεβαιότητα και οι εξελισσόμενες κυβερνητικές πολιτικές ατζέντες εισάγουν ασυνήθιστη πολυπλοκότητα στις προοπτικές, απαιτώντας από κάποιον να διατηρεί ανοιχτό μυαλό και ευέλικτη προσέγγιση στις επενδύσεις.Play Video

Κυρίαρχες οι ΗΠΑ

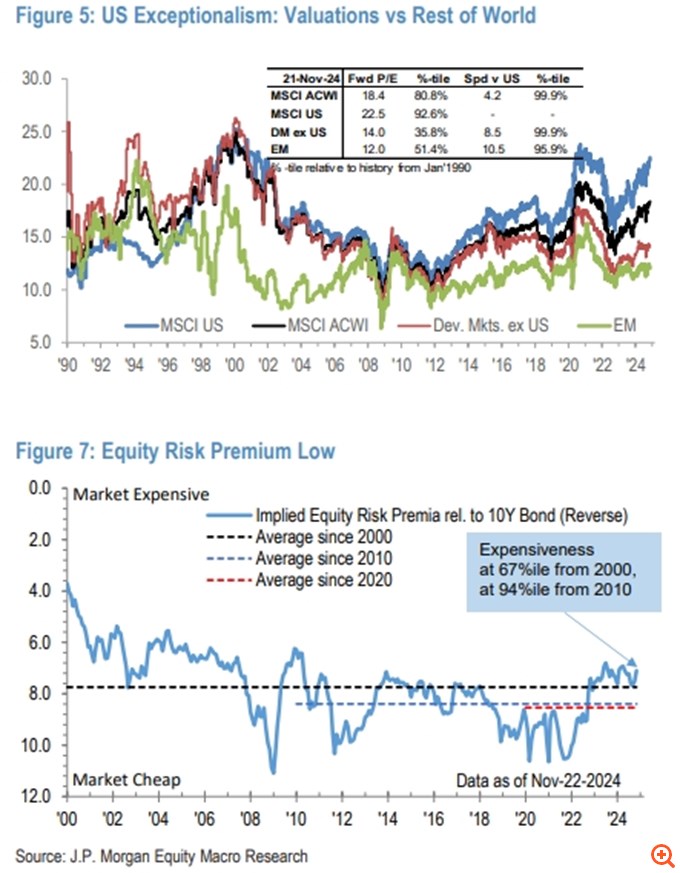

Το story του αμερικάνικου “εξαιρετισμού” θα μπορούσε να αντιμετωπίσει αναταράξεις και αυξημένη αστάθεια λόγω των αλλαγών πολιτικής το 2025, αλλά οι ευκαιρίες είναι πιθανό να αντισταθμίσουν τους κινδύνους, εκτιμά η αμερικάνικη τράπεζα. Το όφελος από την απορρύθμιση και ένα περιβάλλον πιο φιλικό προς τις επιχειρήσεις έχουν υποτιμηθεί προς το παρόν, μαζί με τις δυνατότητες απελευθέρωσης κερδών παραγωγικότητας και ανάπτυξης κεφαλαίων.

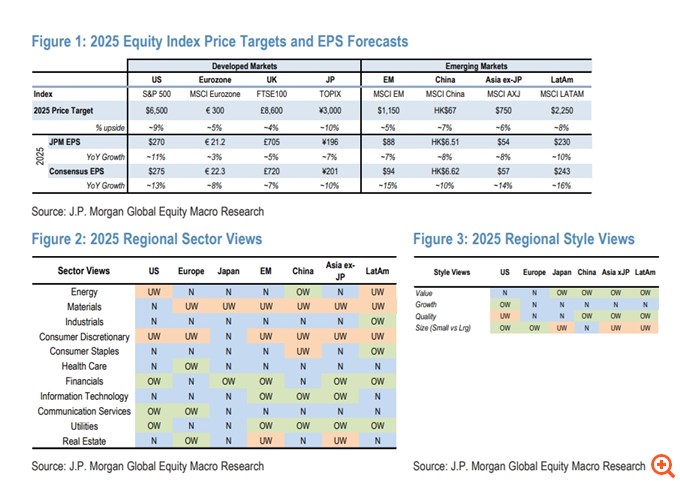

Κατά την JPM, οι ΗΠΑ θα παραμείνουν η παγκόσμια μηχανή ανάπτυξης με τον επιχειρηματικό κύκλο σε επέκταση, μια υγιή αγορά εργασίας, τη διεύρυνση των κεφαλαιουχικών δαπανών που σχετίζονται με την τεχνητή νοημοσύνη και την προοπτική ισχυρότερων αποδόσεων στην Wall Street και υψηλής συναλλακτικής δραστηριότητας. Ο στόχος που θέτει για τον S&P 500 για το 2025 είναι οι 6.500 μονάδες.

Υποαπόδοση και προκλήσεις στην Ευρωζώνη

Από την άλλη, όπως επισημαίνει η JP Morgan, η Ευρώπη συνεχίζει να αντιμετωπίζει διαρθρωτικές προκλήσεις, ενώ οι Αναδυόμενες Αγορές αγωνίζονται με τα υψηλότερα επιτόκια για μεγαλύτερο χρονικό διάστημα, τοισχυρό δολάριο ΗΠΑ και πρόσθετους ανέμους στην εμπορική πολιτική.

Η τρέχουσα “πολωμένη” απόδοση των μετοχών στις διάφορες γεωγραφικές περιοχές πιθανότατα θα παραμείνει σε ισχύ στις αρχές του 2025 με τις μετοχές των ΗΠΑ να προτιμώνται έναντι των Ευρωζώνης και των Αναδυόμενων Αγορών. Καθώς προχωρά το 2025, υπάρχει η δυνατότητα για ένα trade σύγκλισης, δεδομένης της ακραίας σχετικής θέσης, των αποτιμήσεων και των αποκλίσεων τιμών μεταξύ των περιοχών. Ωστόσο, χρειάζεται πρώτα περισσότερη σαφήνεια για το παγκόσμιο εμπόριο και τη γεωπολιτική για να συμβεί αυτό, τονίζει η JPM. Πάντως, η έλλειψη ποιοτικού υποκατάστατου των αμερικανικών μετοχών παραμένει η πραγματικότητα.

Έτσι, η JP Morgan συστήνει στους επενδυτές να παραμείνουν overweight στην Ιαπωνία. Οι ιαπωνικές μετοχές πρόκειται να επωφεληθούν από τον εγχώριο πληθωρισμό με τη βελτίωση της αύξησης των πραγματικών μισθών, την επιτάχυνση των επαναγορών μετοχών και τις συνεχείς εταιρικές μεταρρυθμίσεις.

Εντός της Ευρώπης, το Ηνωμένο Βασίλειο θα μπορούσε να είναι πιο θωρακισμένο σε σχέση με τον αντίθετο άνεμο του εμπορίου, δεδομένης της μικρότερης παραγωγικής βάσης και του χαμηλότερου beta του βασικού χρηματιστηριακού δείκτη FTSE 100.

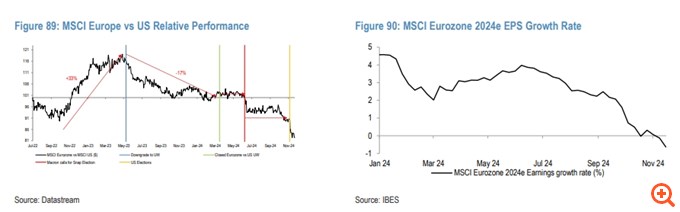

Από την άλλη πλευρά, η Ευρωζώνη παραμένει underweight, δεδομένου ενός συνδυασμού επίμονης ανάπτυξης και υποβαθμίσεων κερδών, πολλών προκλήσεων στο πολιτικό μέτωπο και απογοήτευσης από την ανάπτυξη της Κίνας.

Οι μετοχές της Ευρωζώνης έχουν μείνει σημαντικά πίσω από τις ΗΠΑ φέτος, καθώς η ανάπτυξη και τα κέρδη απογοήτευσαν, επισημαίνει η αμερικάνικη τράπεζα. Η Ευρωζώνη χτυπήθηκε επίσης από την επιστροφή της πολιτικής αστάθειας. “Πιστεύουμε ότι οι μετοχές της Ευρωζώνης θα συνεχίσουν να δυσκολεύονται, τόσο σε απόλυτους όσο και σε σχετικούς όρους, για λίγο ακόμη”, τονίζει η JPM. Οι συναινετικές προβλέψεις για αύξηση των κερδών ανά μετοχή, EPS, στο 8% για το επόμενο έτος, με τη μέση εταιρεία της Ευρωζώνης να αναμένεται να αυξήσει τα κέρδη της έως και 10%, είναι πιθανότατα υπερβολικά αισιόδοξες, όπως εκτιμά.

Σε αυτό το πλαίσιο, αναμένει ότι η κερδοφορία των εταιρειών της Ευρωζώνης θα απογοητεύσει το 2025 και θα αυξηθεί με χαμηλά μονοψήφια ποσοστά μόνο, με περαιτέρω καθοδικό κίνδυνο εάν η περιοχή υπόκειται επίσης σε δασμούς στις ΗΠΑ.

Από τη θετική πλευρά, οι αποτιμήσεις και οι θέσεις των επενδυτών έχουν ήδη μειωθεί και αυτό θα μπορούσε να οδηγήσει σε κάποια ανάκαμψη μόλις αφομοιωθούν οι κίνδυνοι δασμών, οι κίνδυνοι κερδών και οι γεωπολιτικοί κίνδυνοι. Επιπλέον, ο… μπαλαντέρ είναι εάν οι γερμανικές εκλογές στο α’ τρίμηνο προσφέρουν κάποιες δυνατότητες για χαλάρωση του κανόνα του χρέους. “Προς το παρόν πάντως, παραμένουμε προσεκτικοί για τις αγορές της Ευρωζώνης”, σημειώνει η JPM. Ο στόχος για τον MSI Ευρωζώνης το 2025 είναι οι 300 μονάδες.

Προσοχή (και) στις αναδυόμενες

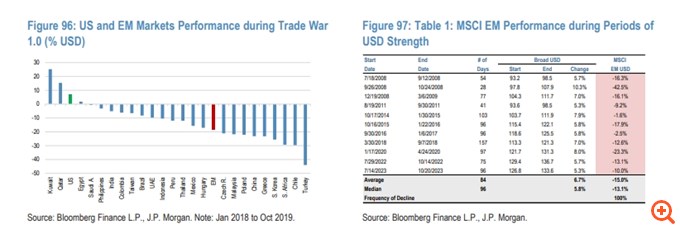

Τέλος, όσον αφορά τις αναδυόμενες αγορές, και εκεί η JPM τηρεί προσεκτική στάση για το 2025., ειδικά στην αγορά της Κίνας, με τον κίνδυνο γύρω από τους εμπορικούς δασμούς να παραμένει η μεγαλύτερη απειλή για τις αποδόσεις της περιοχής.

Ενώ οι μειώσεις επιτοκίων της Fed ήταν ιστορικά θετικές για τις σχετικές επιδόσεις των αναδυόμενων αγορών, δεν είναι σαφές πόσο περισσότερο θα μπορέσει να μειώσει η Fed τα επιτόκια σε σχέση με τις τρέχουσες προσδοκίες της αγοράς.

Επιπλέον, η ισχύς του δολαρίου ΗΠΑ συνεχίζει να περιορίζει τα ανοδικά περιθώρια στις μετοχές των αναδυόμενων αγορών.

Έτσι, η JP Morgan αναμένει ότι θα σημειώσουν μικρά κέρδη το 2025 εν μέσω παγκόσμιων πολιτικών αβεβαιοτήτων, ισχυρότερου δολαρίου και λιγότερων περιθωρίων νομισματικής χαλάρωσης στην περιοχή.

Capital.gr

Πηγή: philenews.com