Η αναταραχή που σημειώθηκε αυτή την εβδομάδαστις αγορές αναζωπύρωσε τους φόβους ότι οι ΗΠΑ δεν έχουν ξεφύγει τελικά από το σενάριο μιας σκληρής προσγείωσης της οικονομίας – μια ύφεση. Το αν όλα αυτά είναι μια συνέπεια από την άνοδο του γεν ή μια δικαιολογημένη αντίδραση σε μια πραγματική αποδυνάμωση της αμερικανικής οικονομίας είναι ακόμη άγνωστο. Αλλά υπάρχουν λόγοι να πιστεύουμε ότι ακόμη και μια σκληρή προσγείωση της οικονομίας δεν θα ήταν τόσο σκληρή.

Για να είμαστε σαφείς, η ύφεση δεν είναι ποτέ καλή. Οι άνθρωποι χάνουν τις δουλειές τους, εταιρείες κλείνουν, η αξία των περιουσιακών στοιχείων μειώνεται, η αβεβαιότητα εξαπλώνεται. Αλλά ορισμένες υφέσεις είναι χειρότερες από άλλες.Η ύφεση του 2001 ήταν αρκετά ήπια και σύντομη, με το ποσοστό ανεργίας να κορυφώνεται στο 6,2%. Το 2008 αυξήθηκε στο 10%, ενώ τα νοικοκυριά είδαν μεγάλο μέρος του πλούτου τους να εξαϋλώνεται και η ανάκαμψη διήρκεσε σχεδόν μια δεκαετία.

Τρία πράγματα καθορίζουν πόσο σοβαρή θα είναι η ύφεση: ποιες ήταν οι οικονομικές συνθήκες κατά την έναρξή της, τι την προκάλεσε και ποια είναι η πολιτική αντίδραση. Αξίζει να εξετάσουμε το καθένα με τη σειρά του.

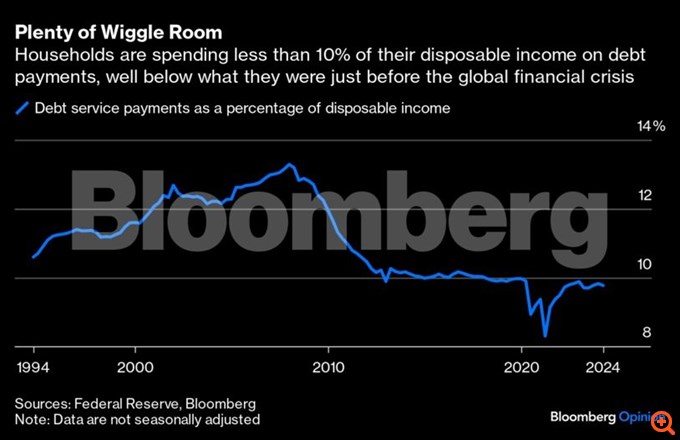

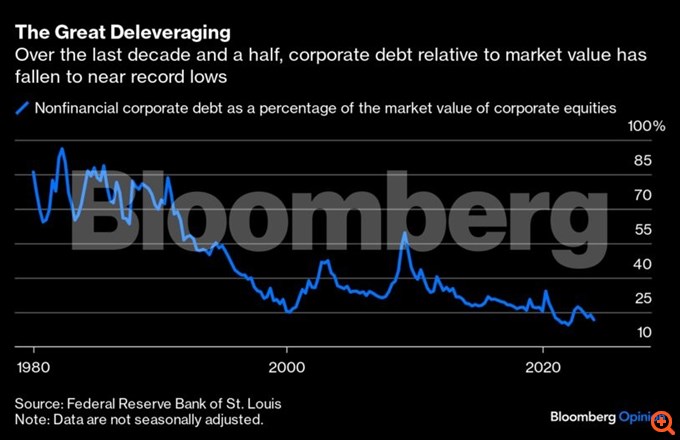

Η τωρινή οικονομία βρίσκεται σε αρκετά καλή κατάσταση. Σε αντίθεση με το 2008, τα νοικοκυριά δεν έχουν υπερβολικά μεγάλα δάνεια. Είναι πιο ικανά να αντέξουν μια συρρίκνωση ή ακόμη και μια περίοδο ανεργίας. Εάν υπήρχε ύφεση, η ζήτηση θα μειωνόταν – αλλά δεν θα κατέρρεε. Οι επιχειρήσεις επίσης δεν έχουν υπερβολικά μεγάλα δάνεια.

Αυτό το σχετικά χαμηλό επίπεδο χρέους – το μεγαλύτερο μέρος του οποίου είναι συνδεδεμένο με χαμηλά επιτόκια – υποδηλώνει αρκετή ανθεκτικότητα της οικονομίας, ακόμη και αν οι οικονομικές συνθήκες επιδεινωθούν.

Βεβαίως, υπάρχουν σοβαρές μακροπρόθεσμες πηγές αδυναμίας: υπερβολικό δημόσιο χρέος, μια οικονομική πολιτική που δεν επικεντρώνεται επαρκώς στο εμπόριο και την ανάπτυξη, πολιτική αστάθεια και μια κακή μεταναστευτική πολιτική. Όμως, εκτός αν η Αμερική είναι άτυχη, έχει αρκετά χρόνια μπροστά της προτού όλα αυτά προκαλέσουν μεγάλο αντίκτυπο στην οικονομία.

Τι γίνεται όσον αφορά τον δεύτερο παράγοντα: Τι προκαλεί την ύφεση; Μερικές φορές είναι ένα μεγάλο σοκ στην προσφορά, όπως το κλείσιμο της οικονομίας για μια πανδημία ή μια τεράστια αύξηση του κόστους της ενέργειας – κανένα από τα δύο δεν ήταν αναμενόμενο. Στον 20ό αιώνα, ορισμένες υφέσεις προήλθαν από μια υπερβολικά σφιχτή νομισματική πολιτική. Και παρά τα παράπονα ότι η Fed δεν προχώρησε σε μείωση των επιτοκίων την περασμένη εβδομάδα, τα επιτόκια δεν είναι ακόμη τόσο υψηλά με βάση τα ιστορικά πρότυπα – και δεν είναι καν σαφές το αν οι χρηματοπιστωτικές συνθήκες είναι σφιχτές αυτή τη στιγμή.

Αν έρθει ύφεση, η πιθανή αιτία είναι το τέλος της μετα-πανδημικής υπερβολής, η οποία εκφράζεται από μια χρηματιστηριακή αγορά που έχει αναζωογονηθεί από την έκρηξη της τεχνητής νοημοσύνης. Αν η ύφεση προκληθεί από μια διόρθωση της αγοράς που θα προκληθεί λόγω της τεχνητής νοημοσύνης, αυτό θα υποδηλώνει μια ύφεση που θα μοιάζει περισσότερο με εκείνη του 2001 παρά του 2008, η οποία αφορούσε περισσότερο προβλήματα στις αγορές χρέους παρά στις μετοχές.

Ο τελευταίος παράγοντας είναι η αντίδραση. Η λιτότητα και η αυστηρή νομισματική πολιτική μπορούν να κάνουν την ύφεση πολύ χειρότερη – όπως ακριβώς η επεκτατική πολιτική μπορεί να επιταχύνει την ανάκαμψη και να κάνει την ύφεση λιγότερο σκληρή.

Οι πιθανότητες είναι ότι θα υπάρξει επεκτατική πολιτική. Η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) έχει ένα καλά ανεπτυγμένο εγχειρίδιο για να περάσει σε επεκτατική λειτουργία μόλις εμφανιστεί μια σοβαρή αδυναμία στη μακροοικονομία ή αν υπάρξει ένα σοβαρό γεγονός ρευστότητας. Κατά κάποιον τρόπο η τρέχουσα μεταβλητότητα θυμίζει το 1997, όταν η αγορά συναλλάγματος πυροδότησε επίσης παγκόσμια αστάθεια. Όμως μια χρηματοπιστωτική κρίση αποφεύχθηκε στις ΗΠΑ επειδή η Fed βοήθησε να οργανωθεί η εξαγορά της Long-Term Capital Management, ενός μεγάλου hedge fund του οποίου οι θέσεις σταθερού εισοδήματος απειλούσαν με ένα σημαντικό πρόβλημα ρευστότητας.

Η δημοσιονομική πολιτική σε μια κυβέρνηση του Ντόναλντ Τραμπ ή της Καμάλα Χάρις θα είναι πιθανώς επίσης χαλαρή, καθώς κανείς από τους δύο δεν φαίνεται να φοβάται το χρέος. Αυτό αυξάνει τον κίνδυνο μια υπερβολικά διευκολυντική πολιτική να αναζωπυρώσει τον πληθωρισμό, ο οποίος εξακολουθεί να είναι υψηλότερος από τον στόχο της Fed. Αλλά οι υπεύθυνοι χάραξης πολιτικής μπορούν να συζητήσουν για το πώς θα διαχειριστούν αυτό το ζήτημα όταν έρθει η στιγμή του.

Οι αγορές περίμεναν μια ύφεση τουλάχιστον από την επανεμφάνιση του πληθωρισμού το 2022 – ίσως επειδή θεωρούσαν απίθανη μια ήπια προσγείωση, ίσως επειδή έβλεπαν την οικονομία των ΗΠΑ που σημείωνε ρεκόρ ως μη βιώσιμη. Ακόμη και αν έχουν δίκιο, υπάρχουν λόγοι να αναμένουμε ότι η όποια ύφεση θα είναι σχετικά ήπια και σύντομη.

Απόδοση – Επιμέλεια: Στάθης Κετιτζιάν

BloombergOpinion

Πηγή: philenews.com